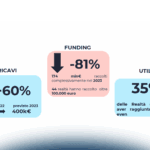

Fintech & Insurtech: in Italia 622 startup, ricavi +60%, finanziamenti -81%

Una startup su cinque lavora già sull’AI Generativa

- Nel 2023 174 milioni di euro di funding per le startup Fintech & Insurtech. Il 35% registra già utili. Solo il 41% offre servizi anche all’estero.

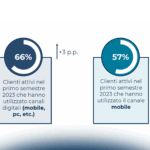

- Clienti italiani pronti a un’esperienza bancaria e assicurativa digitale: il 66% utilizza almeno un canale digitale. Crescono gli utenti home banking, le transazioni online e i clienti acquisiti online

- È il momento di andare oltre le buzzword per costruire il futuro. DLT e Asset Management, PIISA e MUSA: tre progetti importanti per il Fintech & Insurtech italiano ed europeo

In uno scenario di ostacoli e opportunità che vede da un lato il costante aumento dei tassi di interesse, dall’altro l’avvento di nuove tecnologie, l’affermarsi di strategie per la sostenibilità e un nuovo slancio all’utilizzo strategico dei dati, nel 2023 non si è fermata l’evoluzione digitale dei servizi finanziari e assicurativi. Sono 622 le startup Fintech & Insurtech in Italia, un numero sostanzialmente stabile rispetto al 2022 (-8), tra 24 nuove nate, alcune acquisizioni e qualche fallimento: segnale di maggiore maturità, ma anche di una fisiologica uscita dal mercato di idee che non hanno trovato pieno riscontro.

Nel 2023 le startup Fintech & Insurtech hanno raccolto risorse per 174 milioni di euro, in calo del 81% rispetto all’anno precedente (pur con una ripresa in questo ultimo trimestre), in linea con un trend globale di maggior cautela da parte dei Venture Capital. Circa una startup su tre (il 35%) ha già raggiunto utili positivi, trainati anche da ricavi che risultano mediamente in crescita del 60% rispetto all’anno precedente. Le startup italiane faticano ancora ad uscire dai confini nazionali, sia in termini di funding, che dell’offerta di business: solo il 41% offre servizi anche all’estero, in leggero peggioramento rispetto all’anno scorso. Intanto, ha fatto irruzione una nuova tecnologia in modo dirompente: già il 19% delle startup Fintech italiane si sta concentrando sulla Generative AI, con modalità differenti che vanno dalla creazione di un proprio modello autentico a semplici tentativi di seguire il trend per evitare di rimanere indietro.

Insieme al ruolo delle startup, per l’innovazione dei servizi finanziari e assicurativi è cruciale quello dei grandi operatori, che si stanno orientando sempre più verso canali digitali. E i consumatori si dimostrano spesso pronti: oggi il 66% dei clienti italiani utilizza almeno un canale finanziario digitale, il 57% uno mobile. Nel 2023 crescono gli utenti dell’home e mobile banking, le transazioni online e i clienti acquisiti completamente online, anche se per i servizi più complessi, come la stipula di mutuo o una polizza vita, è molto più bassa la disponibilità all’utilizzo del digitale al posto che la filale.

Sono alcuni risultati della ricerca dell’Osservatorio Fintech & Insurtech della School of Management del Politecnico di Milano* presentata oggi al convegno “Oltre le buzzword: come costruire il futuro del Fintech & Insurtech”.

“Oggi tutti gli operatori del settore sono chiamati a fronteggiare sfide interconnesse, tra l’avanzare di nuove tecnologie come l’intelligenza artificiale generativa e la transizione verso modelli più sostenibili che stanno ridefinendo strategie e processi – afferma Marco Giorgino, Responsabile scientifico dell’Osservatorio Fintech & Insurtech -. Le startup Fintech & Insurtech, specialmente in Italia, manifestano una tensione tra una maturità crescente e le difficoltà del contesto macroeconomico, evidenziando la necessità di costruire iniziative di sistema. Per costruire il futuro del Fintech & Insurtech oggi è fondamentale andare oltre le buzzword: concetti come sostenibilità, ecosistema e valore dei dati devono diventare azioni tangibili in cui riuscire a generare impatto. Anche per questo l’Osservatorio ha seguito e promosso l’avvio di tre progetti di fondamentale importanza per il contesto italiano e europeo”.

I tre progetti

I tre diversi progetti promossi dall’Osservatorio sono “DLT e Asset Management: opportunità e sfide per l’industria”, “PIISA” (Piloting Innovative Insurance Solutions for Adaptation)[1] e “MUSA” (Multilayered Urban Sustainability Action)[2]. Il progetto “DLT e Asset Management: opportunità e sfide per l’industria”, ammesso al Milano Hub di Banca d’Italia, è nato dal whitepaper di Assogestioni insieme a PwC e al Politecnico di Milano con le competenze dell’Osservatorio sull’impatto dell’utilizzo della DLT ai fini dell’emissione digitale (nativa) di quote fondi e ai fini dell’investimento dei Fondi in Digital Asset. L’obiettivo è definire, insieme al Regolatore, le linee guida per inquadrare un utilizzo sicuro della tecnologia DLT/Blockchain da parte dei soggetti coinvolti nella catena del valore della gestione dei fondi.

L’Osservatorio, poi, partecipa con 12 partner europei al Progetto Horizon Europe PIISA – Piloting Innovative Insurance Solutions for Adaptation, che riconosce l’importanza del settore assicurativo nella lotta ai cambiamenti climatici. L’Osservatorio ha proposto idee e riflessioni su come promuovere lo sviluppo e l’utilizzo di soluzioni innovative per potenziare la protezione dei cittadini e favorirne la sensibilizzazione riguardo i rischi del cambiamento climatico. Inoltre, è coinvolto in momenti di sviluppo delle applicazioni Insurtech con cittadini, imprese, Autorità nazionali e locali dei diversi Paesi europei per il prossimo biennio.

Infine, l’Osservatorio è coinvolto nel progetto MUSA – Multilayered Urban Sustainability Action, promosso all’interno del PNRR, che intende fornire risorse, esperienze e know-how specialistico alle startup Fintech e Insurtech con il contributo di esperti dell’industria. L’obiettivo è generare benefici a tutto il sistema finanziario, stimolando l’innovazione e rafforzando la centralità dell’hub finanziario di Milano nel contesto europeo.

Collaborazioni e capitali per le startup

“Il successo e la sostenibilità futura delle startup Fintech & Insurtech sono condizionati da due variabili fondamentali – spiega Laura Grassi, Direttrice dell’Osservatorio Fintech & Insurtech -. Da un lato, la collaborazione con partner che li possono accompagnare nella strategia e nel progetto imprenditoriale, dall’altro la disponibilità di capitali per far fronte agli investimenti necessari alla fase di scale-up”.

Riguardo alla collaborazione, l’82% delle realtà Fintech & Insurtech italiane coopera già con almeno un partner strategico e nel 33% dei casi almeno una delle aziende che collabora ha fatto ingresso nel capitale della startup. Riguardo alla disponibilità di capitali, il 46% delle startup cerca il supporto dei Venture Capital con un round programmato nei prossimi mesi. “Il dato è positivo, perché evidenzia crescite pianificate e traiettorie ben ponderate, ma racconta anche una difficoltà delle startup a sostenersi con i round precedenti – rileva Grassi -. Le principali ragioni per cui oggi le startup ricercano capitali sono far fronte alle spese di ricerca e sviluppo di nuovi prodotti, aumentare le spese di marketing per farsi conoscere e per espandersi in un altro mercato”.

Le startup Fintech & Insurtech che cercano attivamente fondi si dividono tra un 13% già in chiusura del round di finanziamento e un restante 33% ancora alla ricerca di un investitore. Un altro 30% non esclude di aprire un round a breve. Per il 28%, si tratta di round di finanziamento inferiori al milione, per il 53% sotto ai 2 milioni, importi contenuti, dovuti anche alle piccole dimensioni di molte startup e alla consuetudine a procedere per round continui e successivi. Il contesto italiano si caratterizza inoltre per una propensione degli investitori a concedere una dimensione media di finanziamenti più limitata rispetto ad altri Paesi esteri.

L’AI Generativa

Sorprendentemente, il 19% delle startup Fintech e Insurtech in Italia si sta già concentrando sull’Intelligenza Artificiale Generativa. Oltre alle startup, anche diversi operatori più grandi si stanno muovendo con propri progetti e soluzioni. Dall’analisi delle soluzioni adottate, emergono due principali casi d’uso al momento sul mercato. Soluzioni sviluppate per essere utilizzate internamente all’azienda, per rendere automatico o più efficiente un processo o la qualità di un output, ad esempio creare report per prendere decisioni di credito, di investimento o assicurative. Oppure soluzioni progettate per soddisfare le esigenze dei clienti retail o business, ad esempio chatbot per assistere il cliente nella ricerca di informazioni o nel prendere decisioni riguardo al proprio business.

Nella strategia per offrire i servizi, ci sono tre opzioni possibili. La prima è utilizzare uno strumento di Generative AI esistente e di costruire un plug-in da utilizzare direttamente nell’ambiente di questo strumento, come quelli offerti dal marketplace di Chat-GPT. La seconda è il fine-tuning di un modello esistente, utilizzando un large language model presente sul mercato e integrando l’addestramento con dati proprietari di qualità per renderlo più adatto alle esigenze specifiche. La terza strada è costruire il modello, ossia i parametri da considerare e il dataset d’addestramento a partire da zero, più costosa ma sicuramente più distintiva.

I consumatori

I consumatori italiani sono sempre più disposti ad utilizzare le funzioni digitali fornite dalle banche tradizionali. A fronte di un processo di riduzione delle filiali fisiche presenti sul territorio, il 66% dei clienti utilizza almeno un canale digitale (+3 p.p. rispetto al 2022) e il 57% quello mobile (+2 p.p.).

“Un cospicuo numero di clienti italiani è già predisposto ad un’esperienza bancaria digitale – spiega Filippo Renga, Direttore dell’Osservatorio Fintech & Insurtech -. I nostri dati mostrano una crescita costante nell’uso dei canali digitali anche nel 2023 con tassi di incremento simili a quelli dell’anno precedente, a dimostrazione di un utilizzo comune tra tutte le fasce di utenti bancari. Crescono del 6% gli italiani che ricorrono all’home banking o al mobile banking, del 18% le transazioni online, del 7% i nuovi clienti acquisiti attraverso sottoscrizione completamente digitale. Ma il passaggio da un modello fisico a ibrido o completamente digitale deve sempre essere ponderato attentamente, coerentemente con le preferenze e disponibilità del cliente”.

All’aumentare della complessità del servizio, la disponibilità al digitale si riduce. Per attivare un fido bancario, la maggioranza (56%) preferisce entrare in filiale e interagire con un operatore, solo il 29% opta per i canali digitali come sito o app, il 20% desidera gestire la pratica a distanza ma con strumenti tradizionali come telefono o e-mail. Per attivare un mutuo, ben il 70% dei consumatori vorrebbe la possibilità di recarsi in filiale. La scelta è fortemente influenzata dall’età, con una predilezione per app e sito nelle fasce più giovani, mentre nella fascia 55-74 anni la filiale resta la scelta predominante.

La dinamica è analoga nel settore assicurativo, ancora fortemente legato al canale delle agenzie. Per le polizze più semplici, come quelle di viaggio, la maggioranza preferisce l’attivazione tramite app o sito (62%), mentre per polizze più complesse come quelle vita la maggioranza (57%) preferisce l’interazione fisica in agenzia.

PMI e microimprese

I dati di utilizzo dei canali digitali nella gestione finanziaria delle partite Iva non sono molto diversi da quelli dei consumatori, ma si rivolgono maggiormente alla consulenza personalizzata. Il 27% delle microimprese ha già richiesto online un prestito, più un 8% che vorrebbe farlo pur non avendone la possibilità. Le caratteristiche più apprezzate della banca sono però la competenza nel rispondere alle esigenze (29%) e la consulenza personalizzata (28%), mentre la disponibilità del digitale raccoglie l’apprezzamento solo del 15%. In ambito assicurativo, il 23% delle microimprese ha già attivato una polizza online e un altro 11% vorrebbe poterlo fare. La maggior parte (74%) fa uso di servizi mirati all’analisi dei bisogni assicurativi.

Le PMI, mediamente più strutturate, hanno bisogni finanziari più complessi. Il 36% ha già richiesto un prestito tramite canali online, il 5% vorrebbe ma non ha la possibilità. Il 34% ha attivato una polizza assicurativa online e un ulteriore 9% vorrebbe poterlo fare. Ma il rapporto diretto con gli operatori finanziari è fondamentale: la quasi totalità delle PMI (93%) identifica in banca una figura di fiducia a cui rivolgersi in caso di problemi. Le caratteristiche più apprezzate sono la competenza nel rispondere alle esigenze (37%) e la consulenza personalizzata (36%), ancora più delle microimprese. Anche in ambito assicurativo, la maggior parte delle PMI (89%) fa uso di servizi mirati per l’analisi dei bisogni assicurativi. Tra le caratteristiche più apprezzate ci sono competenza nel rispondere alle esigenze (43%) e consulenza personalizzata (30%), oltre a prodotti adatti all’impresa (41%).

Insurtech

Analizzando il solo ambito Insurtech, nel 2023 sono state censite 109 startup in Italia, capaci di raccogliere complessivamente 25 milioni di euro nel corso dell’anno. Rispetto alla popolazione totale delle Fintech & Insurtech, notiamo qualche differenza. In primo luogo, il tasso di crescita previsto dei ricavi delle startup Insurtech è superiore alla media (+128%, rispetto a +60%), in termini assoluti con uno scostamento da 350mila euro a 800mila euro. Ma il break-even è stato raggiunto solo dal 24% delle realtà (contro il 35% della media), a testimonianza di un percorso ancora da compiere.

Con un occhio verso il futuro, appaiono diverse anche le sfide percepite per la crescita: per le Insurtech, al primo posto troviamo la necessità di funding, poi le partnership strategiche, meno critica invece è vista la complessità della Regolamentazione. Le Insurtech, inoltre, guardano maggiormente al di fuori dei confini nazionali, anche se il dato di chi prevede di concentrarsi esclusivamente in Italia nel futuro è in linea con il resto del comparto Fintech.

*L’edizione 2023 dell’Osservatorio Fintech & Insurtech è realizzata con il supporto di: Adecco, Alleanza Assicurazioni, Amundi, Armundia Group, Banca Mediolanum, BANCO BPM Spa, BANCOMAT SPA, Cabel, CBI S.c.p.a. Società Benefit, DATLAS, Engineering, EY, Fabrick, Genio Diligence, Kaleyra, Mia-FinTech, MINSAIT, Mooney, Neosurance, October, PwC Italia, Reply, TeamSystem, Teoresi Group, Trustfull; Agos, altilia.ai, Banca Agricola Popolare di Ragusa, Banca di Asti, Banca Popolare di Puglia e Basilicata, Banca Progetto, Banca Widiba, BNP Paribas Cardif, BPER Banca, Change Capital, Cherry Bank, Deloitte, FidoCommercialista, FlowPay, Future, Gruppo Mediobanca, Igea Digital Bank, illimity, Intesa – a Kyndryl Company, Lokky, Microdata Group, Sadas, SKILL Srl, Switcho, The Data Appeal Company, TIMFin, UnipolSai Assicurazioni, Vittoria hub; e con il patrocinio di AITI, ASSIOM FOREX, Assofintech, CFA Society Italy, Cnr-Issirfa, ItaliaFintech, Italian Insurtech Association – IIA, SIAT – Società Italiana Analisi Tecnica.

[1] This project has received funding from the European Union’s Horizon Europe research and innovation programme under grant agreement No 101112841

[2] Iniziativa realizzata all’interno del progetto MUSA – Multilayered Urban Sustainability Action, finanziato dall’Unione Europea – NextGenerationEU, PNRR Missione 4 Componente 2 Linea di Investimento 1.5: Creazione e rafforzamento degli “ecosistemi dell’innovazione”, costruzione di “leader territoriali di R&S”

Siamo a tua disposizione per informazioni e assistenza

Barbara Balabio

Ufficio stampa Osservatori Digital Innovation del Politecnico di MilanoScopri altri contenuti di Fintech & Insurtech